www.scotconsultoria.com.br

Cautela ao pecuarista

por Rogério Goulart

Terça-feira, 31 de janeiro de 2012 -10h34

Este início de ano o bezerro está surpreendendo o mercado pela sua queda, então pensei que esta semana seria interessante revermos toda essa questão de reposições de animais para uma perspectiva melhor de longo prazo.

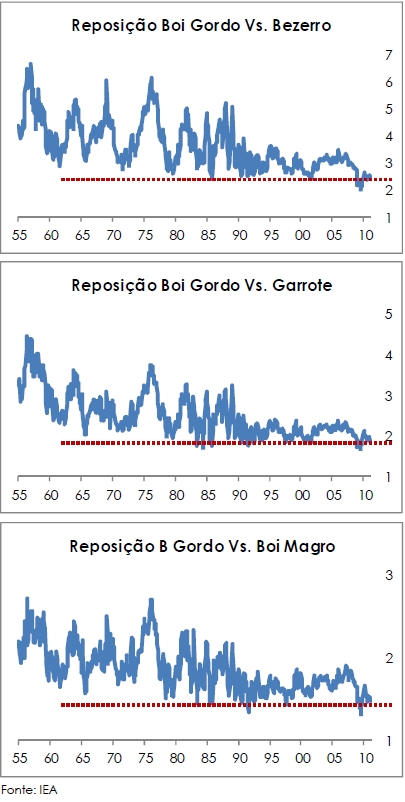

Abaixo coloco as reposições do boi gordo em contrapartida do bezerro, garrote e boi magro. São quase sessenta anos de estatística, caro leitor. Isso é importante e dá peso para a coisa.

Estes gráficos tem uma coisinha a mais que fiz por causa de uma crítica do Danilo Grandini, da Phibro, da primeira vez que ele assistiu a minha palestra. Logo depois ele veio e me disse que o gráfico estava errado, pois não estava levando em consideração a evolução dos abates finais dos animais gordos na conta.

O que ele quis dizer é que nem sempre a relação se colocou entre um boi de 16,5 @, como é o padrão da bolsa atualmente. Tiveram épocas de bois de 20, 19, 18, 17 arrobas... Atualmente são 18 arrobas. Então, Danilo, por sugestão sua, eis o mesmo gráfico ajustado pelo peso.

Todos eles atualmente saíram da zona de reposição horrível que estava entre 2009 e 2010. Nesses dois anos a reposição ficou abaixo do mínimo histórico, caro leitor. A gente falou sobre isso lá atrás. Falou como a coisa estava distorcida, como de fato estava.

E hoje? Hoje melhorou, mas ainda estamos bem próximos do que seria um valor mínimo para todas as três séries históricas de preços. Isso quer dizer que o paciente saiu do risco de vida, mas o caso dele é grave e ainda está na UTI, se você me entende.

O paciente, no caso, é o boi gordo.

Seguindo em frente, vamos dar uma olhada nos preços do mercado futuro. É engraçado como as coisas se repetem. Ano passado a gente comentou bastante sobre como estava desajustado os preços dos contratos da entressafra sobre os contratos da safra. A sugestão era que a entressafra estava mal precificada, abaixo do potencial. Na época a entressafra estava valendo, de memória, cerca de 2 a 3% acima do piso da safra. O que ocorreu? A diferença de preços real foi de 14%.

Se você pegar o fechamento desta última sexta-feira (27/1) e fizer as contas, chegará que a entressafra está pagando um ágio de 5% sobre a safra de 2012. É pouco. É a menor da história. É novamente o mercado sub-precificando a entressafra.

Não dá para entender esse tipo de coisa e isso abre uma janela de oportunidade para negociação em mercado futuro. Como vemos dizendo também sobre os custos de produção, arroba nestes preços é arroba barata.

Mas talvez o leitor queira entender a razão deste valor para a entressafra atual. Tem uma lógica? Tem sim, a lógica do retrovisor. Olhe os gráficos seguintes.

Atualmente a entressafra de 2012 está dizendo que cairá 6% em relação ao ano passado... Exatamente o que 2011 caiu em relação a 2010. Curioso, não?

É curioso porque é uma questão de probabilidade simples de isso não acontecer. A chance da entressafra subir ano a ano é maior que a expectativa dela frustrar, basta observar aqui nestas colunas nas variações do Plano Real.

É por isso que é mais seguro esperar um mercado melhor que pior. Poucos foram anos a arroba caiu, e todos de crises da pecuária. Os anos de 1995, 2005; pisos do ciclo anterior, 2009; consequência da crise e 2011... Bom, caiu em 2011 sei lá qual a razão.

Voltando ao assunto, o contrato de out/12 vale nesta sexta-feira (27/1), 100,56 reais à vista.

O nov/12 vale 100,60 reais, nas mesmas condições. Ano passado estes dois meses tiveram máxima de 99 e 107 reais, respectivamente. Ou seja, outubro estaria “em linha” com o ano passado, porém novembro, não.

Cem reais... Isso é praticamente custo de produção este ano. Na minha humilde opinião, se continuar nessa toada, 2012 entrará na história como o pior ano de todos na pecuária recente.

Alarmista? Sim. É para o pecuarista ficar ciente da lama que ele está se metendo este ano.

“Mas, Rogério, você realmente espera que esse ano seja, de verdade, ruim?” Não, não espero um ano tão ruim assim como está sendo pintado. Explico melhor isso na Carta Pecuária de Longo Prazo, disponível para aquisição no site da Scot Consultoria.

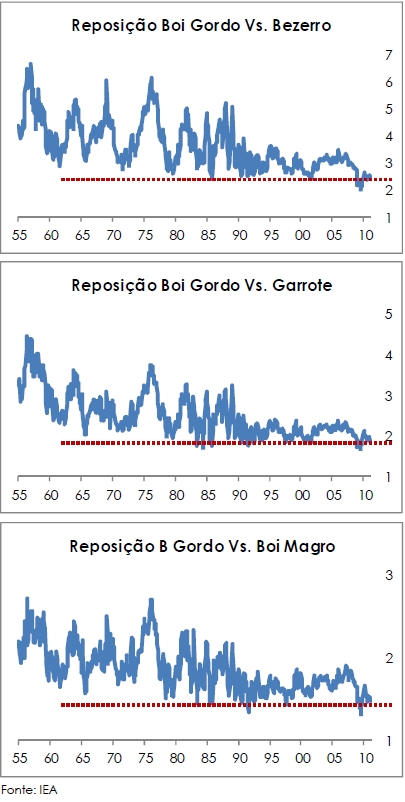

Abaixo coloco as reposições do boi gordo em contrapartida do bezerro, garrote e boi magro. São quase sessenta anos de estatística, caro leitor. Isso é importante e dá peso para a coisa.

Estes gráficos tem uma coisinha a mais que fiz por causa de uma crítica do Danilo Grandini, da Phibro, da primeira vez que ele assistiu a minha palestra. Logo depois ele veio e me disse que o gráfico estava errado, pois não estava levando em consideração a evolução dos abates finais dos animais gordos na conta.

O que ele quis dizer é que nem sempre a relação se colocou entre um boi de 16,5 @, como é o padrão da bolsa atualmente. Tiveram épocas de bois de 20, 19, 18, 17 arrobas... Atualmente são 18 arrobas. Então, Danilo, por sugestão sua, eis o mesmo gráfico ajustado pelo peso.

Todos eles atualmente saíram da zona de reposição horrível que estava entre 2009 e 2010. Nesses dois anos a reposição ficou abaixo do mínimo histórico, caro leitor. A gente falou sobre isso lá atrás. Falou como a coisa estava distorcida, como de fato estava.

E hoje? Hoje melhorou, mas ainda estamos bem próximos do que seria um valor mínimo para todas as três séries históricas de preços. Isso quer dizer que o paciente saiu do risco de vida, mas o caso dele é grave e ainda está na UTI, se você me entende.

O paciente, no caso, é o boi gordo.

Seguindo em frente, vamos dar uma olhada nos preços do mercado futuro. É engraçado como as coisas se repetem. Ano passado a gente comentou bastante sobre como estava desajustado os preços dos contratos da entressafra sobre os contratos da safra. A sugestão era que a entressafra estava mal precificada, abaixo do potencial. Na época a entressafra estava valendo, de memória, cerca de 2 a 3% acima do piso da safra. O que ocorreu? A diferença de preços real foi de 14%.

Se você pegar o fechamento desta última sexta-feira (27/1) e fizer as contas, chegará que a entressafra está pagando um ágio de 5% sobre a safra de 2012. É pouco. É a menor da história. É novamente o mercado sub-precificando a entressafra.

Não dá para entender esse tipo de coisa e isso abre uma janela de oportunidade para negociação em mercado futuro. Como vemos dizendo também sobre os custos de produção, arroba nestes preços é arroba barata.

Mas talvez o leitor queira entender a razão deste valor para a entressafra atual. Tem uma lógica? Tem sim, a lógica do retrovisor. Olhe os gráficos seguintes.

Atualmente a entressafra de 2012 está dizendo que cairá 6% em relação ao ano passado... Exatamente o que 2011 caiu em relação a 2010. Curioso, não?

É curioso porque é uma questão de probabilidade simples de isso não acontecer. A chance da entressafra subir ano a ano é maior que a expectativa dela frustrar, basta observar aqui nestas colunas nas variações do Plano Real.

É por isso que é mais seguro esperar um mercado melhor que pior. Poucos foram anos a arroba caiu, e todos de crises da pecuária. Os anos de 1995, 2005; pisos do ciclo anterior, 2009; consequência da crise e 2011... Bom, caiu em 2011 sei lá qual a razão.

Voltando ao assunto, o contrato de out/12 vale nesta sexta-feira (27/1), 100,56 reais à vista.

O nov/12 vale 100,60 reais, nas mesmas condições. Ano passado estes dois meses tiveram máxima de 99 e 107 reais, respectivamente. Ou seja, outubro estaria “em linha” com o ano passado, porém novembro, não.

Cem reais... Isso é praticamente custo de produção este ano. Na minha humilde opinião, se continuar nessa toada, 2012 entrará na história como o pior ano de todos na pecuária recente.

Alarmista? Sim. É para o pecuarista ficar ciente da lama que ele está se metendo este ano.

“Mas, Rogério, você realmente espera que esse ano seja, de verdade, ruim?” Não, não espero um ano tão ruim assim como está sendo pintado. Explico melhor isso na Carta Pecuária de Longo Prazo, disponível para aquisição no site da Scot Consultoria.