Mercado nacional – consumo de fertilizantes

Quinta-feira, 28 de julho de 2011 - 08h51

Engenheiro agrônomo formado pela ESALQ-USP 1976. Consultor - Tecfértil - Vinhedo-SP.

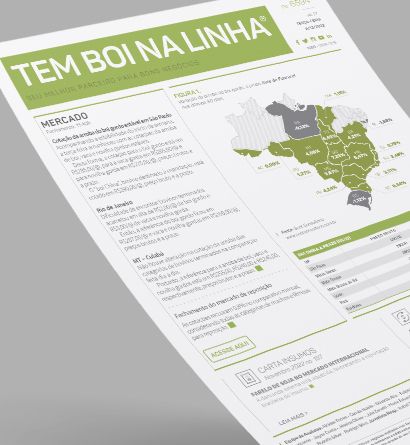

O Estado do Mato Grosso concentrou o maior volume de entregas no período analisado,

atingindo 2.290 mil toneladas de produtos, seguido do Paraná com 1.613 mil toneladas e São Paulo com 1.549 mil toneladas.

A quantidade de fertilizantes já recebida no estado ainda não reflete a situação real pois, diversas informações veiculadas dão conta que os produtores se anteciparam nas compras para evitar os aumentos de preços indicados pelas tendências do mercado e que mais de 80% das necessidades de fertilizantes do bestado já estavam contratadas.

Assim, podemos calcular, que havia no início de julho aproximadamente mais 1.100 mil toneladas em pedidos junto aos fornecedores com entrega a efetuar.

Para o Brasil, os dados da ANDA revelam que as entregas de fertilizantes ao consumidor final encerraram o período janeiro-junho de 2011 com 11.171 mil toneladas em termos de produtos, alcançando crescimento de 29,5% em relação ao mesmo período de 2010, quando foram entregues 8.626 mil toneladas.

Este aumento sobre o mesmo período do ano passado indicam a mesma tendência encontrada no MT de antecipação de compras para a próxima safra, contando ainda com um consumo maior no plantio de safrinha no sul, plantio de trigo, maior adubação em cana-de-açúcar e café.

Para o Brasil, os dados da ANDA revelam que as entregas de fertilizantes ao consumidor final encerraram o período janeiro-junho de 2011 com 11.171 mil toneladas em termos de produtos, alcançando crescimento de 29,5% em relação ao mesmo período de 2010, quando foram entregues 8.626 mil toneladas.

Este aumento sobre o mesmo período do ano passado indicam a mesma tendência encontrada no MT de antecipação de compras para a próxima safra, contando ainda com um consumo maior no plantio de safrinha no sul, plantio de trigo, maior adubação em cana-de-açúcar e café.

Importações e mercado internacional

Assim como o consumidor se antecipou, as indústrias seguiram o mesmo caminho, tanto para cobrir as vendas efetuadas como também efetuar compras “antes do próximo aumento”, conforme pairava no ar a sinalização dos preços que seriam praticados adiante.

De certa forma isso contribuiu positivamente para o abastecimento, sendo que mais da metade das necessidades de importações já foram desembarcadas e ainda há um grande volume em desembarque e em trânsito.

Negativamente, a intensidade das compras já provocou o congestionamento dos portos, principalmente Paranaguá e Santos e com isso grande quantidade de navios ficam a espera para descarregar, ocasionando custos para os importadores da ordem de US$ 11,00 a US$ 25,00/tonelada.

Importações e mercado internacional

Assim como o consumidor se antecipou, as indústrias seguiram o mesmo caminho, tanto para cobrir as vendas efetuadas como também efetuar compras “antes do próximo aumento”, conforme pairava no ar a sinalização dos preços que seriam praticados adiante.

De certa forma isso contribuiu positivamente para o abastecimento, sendo que mais da metade das necessidades de importações já foram desembarcadas e ainda há um grande volume em desembarque e em trânsito.

Negativamente, a intensidade das compras já provocou o congestionamento dos portos, principalmente Paranaguá e Santos e com isso grande quantidade de navios ficam a espera para descarregar, ocasionando custos para os importadores da ordem de US$ 11,00 a US$ 25,00/tonelada.

Os produtos recebidos até o mês de Junho-2011 foram adquiridos nos períodos

anteriores e ainda não estão refletindo os aumentos de preços ocorridos no mercado internacional, nem mesmo para a Uréia que após atingir o seu pico de preços no final de junho e deu sinais de queda para os novos negócios.

Os maiores aumentos foram percebidos nos fosfatados de alta concentração como Superfosafto Triplo (STP) que passou de US$486,52 para US$493,55, MAP que passou de US$631,82 para US$649,50 e cloreto de potássio, de US$422,76 para US$440,46.

Ainda assim, estes valores estão longe de refletir os preços para os novos contratos e que colocam os produtos nos valores FOB nas principais localidades de embarques nos seguintes patamares: Uréia: US$470,00, STP US$580,00, MAP US$670,00 e KCl a US$540,00 ficando evidente portanto, que os preços ainda subirão no mercado interno com o desembarque de novas compras no mercado internacional.

Os valores dos produtos desembarcados não impedem que os preços praticados no mercado atinjam valores equivalentes aos das novas compras, pois as empresas procuram posicionar suas vendas considerando o custo de reposição para os produtos e portanto, os preços se situarão nos novos patamares do mercado internacional, somando-se ainda o custo do frete marítimo, despesas portuárias, impostos quando couber, fretes internos e margem comercial.

Relações de troca

A comparação dos preços relativos de soja e fertilizantes indicam claramente que a alta dos preços dos fertilizantes não foi acompanhada pela soja.

Nota-se assim que desde o começo do ano, a soja já perdeu grande capacidade de compra pois a paridade de preços com o superfosfato triplo que em janeiro-2011 era de 0,98 passou para 1,40. A medida que se consolidar o aumento de preços no desembarque dos produtos, a perda de capacidade de compra da soja vai diminuir ainda mais devido aos seus preços praticamente estáveis.

Os produtos recebidos até o mês de Junho-2011 foram adquiridos nos períodos

anteriores e ainda não estão refletindo os aumentos de preços ocorridos no mercado internacional, nem mesmo para a Uréia que após atingir o seu pico de preços no final de junho e deu sinais de queda para os novos negócios.

Os maiores aumentos foram percebidos nos fosfatados de alta concentração como Superfosafto Triplo (STP) que passou de US$486,52 para US$493,55, MAP que passou de US$631,82 para US$649,50 e cloreto de potássio, de US$422,76 para US$440,46.

Ainda assim, estes valores estão longe de refletir os preços para os novos contratos e que colocam os produtos nos valores FOB nas principais localidades de embarques nos seguintes patamares: Uréia: US$470,00, STP US$580,00, MAP US$670,00 e KCl a US$540,00 ficando evidente portanto, que os preços ainda subirão no mercado interno com o desembarque de novas compras no mercado internacional.

Os valores dos produtos desembarcados não impedem que os preços praticados no mercado atinjam valores equivalentes aos das novas compras, pois as empresas procuram posicionar suas vendas considerando o custo de reposição para os produtos e portanto, os preços se situarão nos novos patamares do mercado internacional, somando-se ainda o custo do frete marítimo, despesas portuárias, impostos quando couber, fretes internos e margem comercial.

Relações de troca

A comparação dos preços relativos de soja e fertilizantes indicam claramente que a alta dos preços dos fertilizantes não foi acompanhada pela soja.

Nota-se assim que desde o começo do ano, a soja já perdeu grande capacidade de compra pois a paridade de preços com o superfosfato triplo que em janeiro-2011 era de 0,98 passou para 1,40. A medida que se consolidar o aumento de preços no desembarque dos produtos, a perda de capacidade de compra da soja vai diminuir ainda mais devido aos seus preços praticamente estáveis.

Com relação ao Cloreto de Potássio, a perda já foi de 1,05 para 1,30 e também vai piorar pois os preços do produto nas novas compras se situam em patamar muito maior que aqueles já desembarcados.

Claro que estas perdas estão longe do colapso na paridade ocorrida em 2008, como mostram os gráficos e que, obviamente, ocasionou um recuo sem precedentes no consumo de nutrientes, principalmente de potássio e esperamos que o bom senso mantenha esta relação dentro de um patamar aceitável. Mas bom senso é difícil para um mercado que tem se comportado como um búfalo selvagem!

Com relação ao Cloreto de Potássio, a perda já foi de 1,05 para 1,30 e também vai piorar pois os preços do produto nas novas compras se situam em patamar muito maior que aqueles já desembarcados.

Claro que estas perdas estão longe do colapso na paridade ocorrida em 2008, como mostram os gráficos e que, obviamente, ocasionou um recuo sem precedentes no consumo de nutrientes, principalmente de potássio e esperamos que o bom senso mantenha esta relação dentro de um patamar aceitável. Mas bom senso é difícil para um mercado que tem se comportado como um búfalo selvagem!

Na relação de troca direta Soja-Fertilizante, pode ser notado que o mercado já pratica preços

equivalentes ao custo de reposição + margem como mostram as tabelas a seguir. Por isso, quem ainda não comprou o fertilizante vai ter que se contentar em conseguir produto dentro do pior cenário até o momento, isto é: pagar preço equivalente ao mercado internacional atual.

Na relação de troca direta Soja-Fertilizante, pode ser notado que o mercado já pratica preços

equivalentes ao custo de reposição + margem como mostram as tabelas a seguir. Por isso, quem ainda não comprou o fertilizante vai ter que se contentar em conseguir produto dentro do pior cenário até o momento, isto é: pagar preço equivalente ao mercado internacional atual.

Nota-se na comparação das duas tabelas que as relações de trocas estão muito semelhantes, indicando que as vendas de fertilizantes já estão alinhadas com os custos de reposição e até mesmo com alguma margem acima da média, demonstrando desde já uma busca por maior lucratividade nas vendas.

Obter preços menores vai depender da capacidade de negociação do comprador mas claro, não deve deixar de lado as exigências de qualidade e confiabilidade necessária para a aquisição dos insumos.

Fatos e dados

A dependência de importações e os novos investimentos para a produção de fertilizantes no Brasil

É evidente a forte dependência do Brasil com relação a importação de fertilizantes para atender uma demanda crescente e necessária de fertilizantes. Muito mais sob o ponto de vista estratégico e de segurança de abastecimento, a realidade demonstra uma forte dependência de fornecedores internacionais sob diferentes riscos como o oligopólio dos mercados ou a insegurança de abastecimento.

Os movimentos para que o Brasil aumentasse a disponibilidade de fertilizantes foram grandes, com ameaças de estatização, reformulação do código mineral, elaboração de um plano nacional de fertilizantes entre outras.

Mas a situação continuará igual por um bom tempo: a dependência do fornecimento. Isso porque as decisões de investimento necessitam de tempo para se concretizarem, viabilizando recursos financeiros ou aprovação dos planos de investimentos, projetos, licenças, entre outros obstáculos.

A seguir fazemos uma breve análise dos principais eventos programados para o aumento de produção, baseado em recente apresentação no 1º. Congresso Brasileiro de Fertilizantes, ocorrido em 12/07/2011 em São Paulo e informações de diversas empresas sobre os seus planos de negócios em andamento.

Nitrogênio

Os critérios para avaliar a dependência de importações podem ser diferentes e discutíveis, chegando-se a valores diferentes dependendo do método utilizado e do ano analisado. Aqui vamos considerar os dados do ano de 2010, onde para um consumo de 2,85 milhões de toneladas de nitrogênio, foram importadas 2,41 milhões de toneladas, considerando a entrada de fertilizantes e matérias-primas básicas como amônia e assim, mesmo considerando as exportações que continham 45,5 mil toneladas de N, chega-se ao resultado em que 83% do Nitrogênio foi importado.

A produção de fertilizantes nitrogenados está fortemente atrelada à grande disponibilidade e

custos baixos de obtenção de gás e assim os grandes investimentos de produção tem sido feitos por países com grandes reservas e aqui no Brasil, os novos investimentos previstos para o aumento da capacidade de produção estão ligados à Petrobrás:

2011, Agosto – Candeias, BA: 100.000 t de Sulfato de Amônio, Petrobrás

2013, Janeiro – Laranjeiras, SE: 303.000 t de Sulfato de Amônio, Petrobrás

2014, Setembro – Três Lagoas, MS: 1.210.000 t de Uréia e 81.000 t de Amônia, Petrobrás

2014, Dezembro – Uberaba, MG: 519.000 t de Amônia, Petrobrás

2015, Dezembro – Linhares, ES: 665.000 t de Uréia, Petrobrás

A Vale Fertilizantes ainda anuncia para 2013 a ampliação da sua produção de Ácido Nítrico em Cubatão mas sem uma definição da sua partição para a produção de fertilizantes nitrogenados.

Esta expansão da oferta de Nitrogênio corresponde a cerca de 1.500 mil toneladas e representa um aumento de 3 vezes na quantidade produzida atualmente. Entretanto, considerando a projeção de consumo para o ano de 2016 e a perda de parte da produção de Uréia para a fabricação de ARLA (um aditivo para reduzir a poluição dos motores diesel), a produção que será alcançada responderá por cerca de 55% do consumo. A dependência continuará alta.

Outros esforços devem ser feitos, devendo ser destacado o potencial de aproveitamento regional de resíduos orgânicos, onde somente a cama de aves e os dejetos de suínos podem contribuir com 27% das necessidades de nitrogênio. Ao produtor, cabe seu esforço para o uso correto e com a maior eficiência dos fertilizantes.

Fósforo

No ano de 2010, o consumo foi de 3,38 milhões de toneladas de fósforo (em P2O5) sendo importado 1,91 milhões de toneladas, considerando fertilizantes e fosfatos para industrializar ou uso direto. Foram exportadas 147,4 mil toneladas de P2O5 e assim, o resultado é que 54% do consumo aparente de fósforo foi importado.

Os novos investimentos nesta área estão atreladas com a ampliação ou desenvolvimento em novos locais de exploração de fosfatos, descritos a seguir:

2011 – Uberaba, MG: MAP e Superfosfato Triplo, equivale a 215.000 t de P2O5, Vale

2012 – Arraias, TO: 500.000 t de Superfosfato Simples, MBAC (fase 1)

2014 – Patrocínio: Superfosfato Triplo e Simples, equivale a 160.000 t P2O5, Galvani

2014 – Patrocínio: MAP, Superfosfato Triplo e Simples, equivale a 560.000 t P2O5, Vale

2015 – Arrais, TO: 500.000 t de Superfosfato Simples, MBAC (fase 2)

2015 – Santa Quitéria – CE: MAP, equivale a 240.000 t de P2O5, Galvani

Esses investimentos proporcionarão um acréscimo de oferta de 1,375 milhões de toneladas de P2O5. e considerando-se a projeção de consumo para 2016, a produção será capaz de atender cerca de 76% da demanda de fósforo do país. Como a expansão de produção concretiza-se no nordeste e centro, as regiões sul e norte serão atendidas por importações devido a melhores condições logísticas para atingir os mercados regionais.

Ainda existem outras oportunidades em estudo para a ampliação da produção de fertilizantes fosfatados e que podem contribuir para reduzir a dependência e concretização de novos projetos certamente será influenciada pelas condições de preços elevados dos fertilizantes como atualmente.

Outros novos projetos que podem ser citados são a ampliação da Copebrás em Catalão e ainda novos empreendimentos de empresas que estão investindo na área como MBAC (Araxá-MG, Santana-PA, Carmo-MG) e Águia (Lucena-PB, Mata da Corda-MG, Três Estradas-RS, Joca Tavares-RS). Com boas condições para a remuneração de investimentos é possível que outras cartas na manga de algumas empresas apareçam na mesa do jogo.

Potássio

A situação com relação ao potássio é a mais complicada. A dependência externa é muito grande sendo nos últimos anos perto de 90% e se agrava ainda mais com a produção mundial restrita a poucos países e dominado por grandes empresas.

E isso também tem incomodado os grandes consumidores como a China que, pelo menos, tem investido no aumento da produção interna e também na participação de empresas fora do país e assim, apesar de ser o maior consumidor do mundo a dependência já é menor sendo a grosso modo fatiada em 3 partes entre a produção interna, produção externa e importações.

A Índia que é outro grande consumidor também tem lutado com os grandes fornecedores em tentativas de conseguir neutralizar os aumentos do cloreto de potássio e mesmo ameaçando ficar sem adquirir o produto este ano, não tem conseguido com os grandes fornecedores sequer as mesmas condições que a China.

No Brasil, a única produção de potássio é feita pela Vale em Laranjeiras-SE, em média 670 mil toneladas/ano de cloreto de potássio e responde por cerca de 10% do consumo mas tem prazo de exploração até 2017.

A empresa tem um novo projeto anunciado para a mineração de carnalita em Rosário do Catete – SE, para produção anual de 1,2 milhões de toneladas de cloreto de potássio com início de produção em 2015. A concessão da exploração destas jazidas é feita pela Petrobrás e em função dos termos dos acordos em andamento pelas empresas, existe uma expectativa de que a produção nestes locais poderá ser aumentada para 2,4 milhões de toneladas.

Ainda assim, ao ser projetado o consumo para 2016, esta produção seria menor que 30% do consumo e a dependência de importações continuaria elevada.

A grande incógnita é a viabilidade de exploração de recursos de potássio indicados na Amazônia, exigindo solução técnica e ambiental adequada (e talvez ainda a ser desenvolvida) para a sua exploração.

Diante dos patamares de preços alcançados pelo cloreto de potássio e as expectativas de demanda para atender as necessidades de aumento da produção agrícola, até podemos esperar por uma solução desta exploração e para a qual a Petrobrás está pretendendo fornecer os direitos de exploração.

Outras contribuições para o fornecimento de potássio podem ser esperadas como ampliar a

utilização da vinhaça que atualmente é efetuada em superdosagem somente em parte da área plantada com cana-de-açúcar, pelo uso já citado de resíduos agroindustriais e através de fontes não convencionais de fornecimento de potássio como os projetos da Vale Verde (termopotássio de verdete) e da Curimbaba (fonolito).

Certamente a oferta adicional é limitada e prejudicada pelos altos custos de transporte que incidirão fortemente na competitividade destas fontes, principalmente porque são relativamente pouco concentradas e dependendo do local a ser alcançado, somente o custo do frete poderá ser maior que o custo da fonte tradicional como o cloreto de potássio.

De qualquer forma, são fontes que precisarão ser avaliadas técnica e economicamente para o seu uso correto e eficiente. Outras empresas ainda estudam a exploração de outros minerais ricos em potássio e várias possibilidades de exploração tem sido pesquisadas no Brasil, principalmente por empresas chamadas de junior companies e que realizam pesquisas e desenvolvimento para novos projetos, inclusive em pesquisas localizadas na área marítima.

Resta apenas torcer para o sucesso destas iniciativas.

Nota-se na comparação das duas tabelas que as relações de trocas estão muito semelhantes, indicando que as vendas de fertilizantes já estão alinhadas com os custos de reposição e até mesmo com alguma margem acima da média, demonstrando desde já uma busca por maior lucratividade nas vendas.

Obter preços menores vai depender da capacidade de negociação do comprador mas claro, não deve deixar de lado as exigências de qualidade e confiabilidade necessária para a aquisição dos insumos.

Fatos e dados

A dependência de importações e os novos investimentos para a produção de fertilizantes no Brasil

É evidente a forte dependência do Brasil com relação a importação de fertilizantes para atender uma demanda crescente e necessária de fertilizantes. Muito mais sob o ponto de vista estratégico e de segurança de abastecimento, a realidade demonstra uma forte dependência de fornecedores internacionais sob diferentes riscos como o oligopólio dos mercados ou a insegurança de abastecimento.

Os movimentos para que o Brasil aumentasse a disponibilidade de fertilizantes foram grandes, com ameaças de estatização, reformulação do código mineral, elaboração de um plano nacional de fertilizantes entre outras.

Mas a situação continuará igual por um bom tempo: a dependência do fornecimento. Isso porque as decisões de investimento necessitam de tempo para se concretizarem, viabilizando recursos financeiros ou aprovação dos planos de investimentos, projetos, licenças, entre outros obstáculos.

A seguir fazemos uma breve análise dos principais eventos programados para o aumento de produção, baseado em recente apresentação no 1º. Congresso Brasileiro de Fertilizantes, ocorrido em 12/07/2011 em São Paulo e informações de diversas empresas sobre os seus planos de negócios em andamento.

Nitrogênio

Os critérios para avaliar a dependência de importações podem ser diferentes e discutíveis, chegando-se a valores diferentes dependendo do método utilizado e do ano analisado. Aqui vamos considerar os dados do ano de 2010, onde para um consumo de 2,85 milhões de toneladas de nitrogênio, foram importadas 2,41 milhões de toneladas, considerando a entrada de fertilizantes e matérias-primas básicas como amônia e assim, mesmo considerando as exportações que continham 45,5 mil toneladas de N, chega-se ao resultado em que 83% do Nitrogênio foi importado.

A produção de fertilizantes nitrogenados está fortemente atrelada à grande disponibilidade e

custos baixos de obtenção de gás e assim os grandes investimentos de produção tem sido feitos por países com grandes reservas e aqui no Brasil, os novos investimentos previstos para o aumento da capacidade de produção estão ligados à Petrobrás:

2011, Agosto – Candeias, BA: 100.000 t de Sulfato de Amônio, Petrobrás

2013, Janeiro – Laranjeiras, SE: 303.000 t de Sulfato de Amônio, Petrobrás

2014, Setembro – Três Lagoas, MS: 1.210.000 t de Uréia e 81.000 t de Amônia, Petrobrás

2014, Dezembro – Uberaba, MG: 519.000 t de Amônia, Petrobrás

2015, Dezembro – Linhares, ES: 665.000 t de Uréia, Petrobrás

A Vale Fertilizantes ainda anuncia para 2013 a ampliação da sua produção de Ácido Nítrico em Cubatão mas sem uma definição da sua partição para a produção de fertilizantes nitrogenados.

Esta expansão da oferta de Nitrogênio corresponde a cerca de 1.500 mil toneladas e representa um aumento de 3 vezes na quantidade produzida atualmente. Entretanto, considerando a projeção de consumo para o ano de 2016 e a perda de parte da produção de Uréia para a fabricação de ARLA (um aditivo para reduzir a poluição dos motores diesel), a produção que será alcançada responderá por cerca de 55% do consumo. A dependência continuará alta.

Outros esforços devem ser feitos, devendo ser destacado o potencial de aproveitamento regional de resíduos orgânicos, onde somente a cama de aves e os dejetos de suínos podem contribuir com 27% das necessidades de nitrogênio. Ao produtor, cabe seu esforço para o uso correto e com a maior eficiência dos fertilizantes.

Fósforo

No ano de 2010, o consumo foi de 3,38 milhões de toneladas de fósforo (em P2O5) sendo importado 1,91 milhões de toneladas, considerando fertilizantes e fosfatos para industrializar ou uso direto. Foram exportadas 147,4 mil toneladas de P2O5 e assim, o resultado é que 54% do consumo aparente de fósforo foi importado.

Os novos investimentos nesta área estão atreladas com a ampliação ou desenvolvimento em novos locais de exploração de fosfatos, descritos a seguir:

2011 – Uberaba, MG: MAP e Superfosfato Triplo, equivale a 215.000 t de P2O5, Vale

2012 – Arraias, TO: 500.000 t de Superfosfato Simples, MBAC (fase 1)

2014 – Patrocínio: Superfosfato Triplo e Simples, equivale a 160.000 t P2O5, Galvani

2014 – Patrocínio: MAP, Superfosfato Triplo e Simples, equivale a 560.000 t P2O5, Vale

2015 – Arrais, TO: 500.000 t de Superfosfato Simples, MBAC (fase 2)

2015 – Santa Quitéria – CE: MAP, equivale a 240.000 t de P2O5, Galvani

Esses investimentos proporcionarão um acréscimo de oferta de 1,375 milhões de toneladas de P2O5. e considerando-se a projeção de consumo para 2016, a produção será capaz de atender cerca de 76% da demanda de fósforo do país. Como a expansão de produção concretiza-se no nordeste e centro, as regiões sul e norte serão atendidas por importações devido a melhores condições logísticas para atingir os mercados regionais.

Ainda existem outras oportunidades em estudo para a ampliação da produção de fertilizantes fosfatados e que podem contribuir para reduzir a dependência e concretização de novos projetos certamente será influenciada pelas condições de preços elevados dos fertilizantes como atualmente.

Outros novos projetos que podem ser citados são a ampliação da Copebrás em Catalão e ainda novos empreendimentos de empresas que estão investindo na área como MBAC (Araxá-MG, Santana-PA, Carmo-MG) e Águia (Lucena-PB, Mata da Corda-MG, Três Estradas-RS, Joca Tavares-RS). Com boas condições para a remuneração de investimentos é possível que outras cartas na manga de algumas empresas apareçam na mesa do jogo.

Potássio

A situação com relação ao potássio é a mais complicada. A dependência externa é muito grande sendo nos últimos anos perto de 90% e se agrava ainda mais com a produção mundial restrita a poucos países e dominado por grandes empresas.

E isso também tem incomodado os grandes consumidores como a China que, pelo menos, tem investido no aumento da produção interna e também na participação de empresas fora do país e assim, apesar de ser o maior consumidor do mundo a dependência já é menor sendo a grosso modo fatiada em 3 partes entre a produção interna, produção externa e importações.

A Índia que é outro grande consumidor também tem lutado com os grandes fornecedores em tentativas de conseguir neutralizar os aumentos do cloreto de potássio e mesmo ameaçando ficar sem adquirir o produto este ano, não tem conseguido com os grandes fornecedores sequer as mesmas condições que a China.

No Brasil, a única produção de potássio é feita pela Vale em Laranjeiras-SE, em média 670 mil toneladas/ano de cloreto de potássio e responde por cerca de 10% do consumo mas tem prazo de exploração até 2017.

A empresa tem um novo projeto anunciado para a mineração de carnalita em Rosário do Catete – SE, para produção anual de 1,2 milhões de toneladas de cloreto de potássio com início de produção em 2015. A concessão da exploração destas jazidas é feita pela Petrobrás e em função dos termos dos acordos em andamento pelas empresas, existe uma expectativa de que a produção nestes locais poderá ser aumentada para 2,4 milhões de toneladas.

Ainda assim, ao ser projetado o consumo para 2016, esta produção seria menor que 30% do consumo e a dependência de importações continuaria elevada.

A grande incógnita é a viabilidade de exploração de recursos de potássio indicados na Amazônia, exigindo solução técnica e ambiental adequada (e talvez ainda a ser desenvolvida) para a sua exploração.

Diante dos patamares de preços alcançados pelo cloreto de potássio e as expectativas de demanda para atender as necessidades de aumento da produção agrícola, até podemos esperar por uma solução desta exploração e para a qual a Petrobrás está pretendendo fornecer os direitos de exploração.

Outras contribuições para o fornecimento de potássio podem ser esperadas como ampliar a

utilização da vinhaça que atualmente é efetuada em superdosagem somente em parte da área plantada com cana-de-açúcar, pelo uso já citado de resíduos agroindustriais e através de fontes não convencionais de fornecimento de potássio como os projetos da Vale Verde (termopotássio de verdete) e da Curimbaba (fonolito).

Certamente a oferta adicional é limitada e prejudicada pelos altos custos de transporte que incidirão fortemente na competitividade destas fontes, principalmente porque são relativamente pouco concentradas e dependendo do local a ser alcançado, somente o custo do frete poderá ser maior que o custo da fonte tradicional como o cloreto de potássio.

De qualquer forma, são fontes que precisarão ser avaliadas técnica e economicamente para o seu uso correto e eficiente. Outras empresas ainda estudam a exploração de outros minerais ricos em potássio e várias possibilidades de exploração tem sido pesquisadas no Brasil, principalmente por empresas chamadas de junior companies e que realizam pesquisas e desenvolvimento para novos projetos, inclusive em pesquisas localizadas na área marítima.

Resta apenas torcer para o sucesso destas iniciativas.

<< Notícia Anterior Próxima Notícia >>

Para o Brasil, os dados da ANDA revelam que as entregas de fertilizantes ao consumidor final encerraram o período janeiro-junho de 2011 com 11.171 mil toneladas em termos de produtos, alcançando crescimento de 29,5% em relação ao mesmo período de 2010, quando foram entregues 8.626 mil toneladas.

Este aumento sobre o mesmo período do ano passado indicam a mesma tendência encontrada no MT de antecipação de compras para a próxima safra, contando ainda com um consumo maior no plantio de safrinha no sul, plantio de trigo, maior adubação em cana-de-açúcar e café.

Para o Brasil, os dados da ANDA revelam que as entregas de fertilizantes ao consumidor final encerraram o período janeiro-junho de 2011 com 11.171 mil toneladas em termos de produtos, alcançando crescimento de 29,5% em relação ao mesmo período de 2010, quando foram entregues 8.626 mil toneladas.

Este aumento sobre o mesmo período do ano passado indicam a mesma tendência encontrada no MT de antecipação de compras para a próxima safra, contando ainda com um consumo maior no plantio de safrinha no sul, plantio de trigo, maior adubação em cana-de-açúcar e café.

Importações e mercado internacional

Assim como o consumidor se antecipou, as indústrias seguiram o mesmo caminho, tanto para cobrir as vendas efetuadas como também efetuar compras “antes do próximo aumento”, conforme pairava no ar a sinalização dos preços que seriam praticados adiante.

De certa forma isso contribuiu positivamente para o abastecimento, sendo que mais da metade das necessidades de importações já foram desembarcadas e ainda há um grande volume em desembarque e em trânsito.

Negativamente, a intensidade das compras já provocou o congestionamento dos portos, principalmente Paranaguá e Santos e com isso grande quantidade de navios ficam a espera para descarregar, ocasionando custos para os importadores da ordem de US$ 11,00 a US$ 25,00/tonelada.

Importações e mercado internacional

Assim como o consumidor se antecipou, as indústrias seguiram o mesmo caminho, tanto para cobrir as vendas efetuadas como também efetuar compras “antes do próximo aumento”, conforme pairava no ar a sinalização dos preços que seriam praticados adiante.

De certa forma isso contribuiu positivamente para o abastecimento, sendo que mais da metade das necessidades de importações já foram desembarcadas e ainda há um grande volume em desembarque e em trânsito.

Negativamente, a intensidade das compras já provocou o congestionamento dos portos, principalmente Paranaguá e Santos e com isso grande quantidade de navios ficam a espera para descarregar, ocasionando custos para os importadores da ordem de US$ 11,00 a US$ 25,00/tonelada.

Os produtos recebidos até o mês de Junho-2011 foram adquiridos nos períodos

anteriores e ainda não estão refletindo os aumentos de preços ocorridos no mercado internacional, nem mesmo para a Uréia que após atingir o seu pico de preços no final de junho e deu sinais de queda para os novos negócios.

Os maiores aumentos foram percebidos nos fosfatados de alta concentração como Superfosafto Triplo (STP) que passou de US$486,52 para US$493,55, MAP que passou de US$631,82 para US$649,50 e cloreto de potássio, de US$422,76 para US$440,46.

Ainda assim, estes valores estão longe de refletir os preços para os novos contratos e que colocam os produtos nos valores FOB nas principais localidades de embarques nos seguintes patamares: Uréia: US$470,00, STP US$580,00, MAP US$670,00 e KCl a US$540,00 ficando evidente portanto, que os preços ainda subirão no mercado interno com o desembarque de novas compras no mercado internacional.

Os valores dos produtos desembarcados não impedem que os preços praticados no mercado atinjam valores equivalentes aos das novas compras, pois as empresas procuram posicionar suas vendas considerando o custo de reposição para os produtos e portanto, os preços se situarão nos novos patamares do mercado internacional, somando-se ainda o custo do frete marítimo, despesas portuárias, impostos quando couber, fretes internos e margem comercial.

Relações de troca

A comparação dos preços relativos de soja e fertilizantes indicam claramente que a alta dos preços dos fertilizantes não foi acompanhada pela soja.

Nota-se assim que desde o começo do ano, a soja já perdeu grande capacidade de compra pois a paridade de preços com o superfosfato triplo que em janeiro-2011 era de 0,98 passou para 1,40. A medida que se consolidar o aumento de preços no desembarque dos produtos, a perda de capacidade de compra da soja vai diminuir ainda mais devido aos seus preços praticamente estáveis.

Os produtos recebidos até o mês de Junho-2011 foram adquiridos nos períodos

anteriores e ainda não estão refletindo os aumentos de preços ocorridos no mercado internacional, nem mesmo para a Uréia que após atingir o seu pico de preços no final de junho e deu sinais de queda para os novos negócios.

Os maiores aumentos foram percebidos nos fosfatados de alta concentração como Superfosafto Triplo (STP) que passou de US$486,52 para US$493,55, MAP que passou de US$631,82 para US$649,50 e cloreto de potássio, de US$422,76 para US$440,46.

Ainda assim, estes valores estão longe de refletir os preços para os novos contratos e que colocam os produtos nos valores FOB nas principais localidades de embarques nos seguintes patamares: Uréia: US$470,00, STP US$580,00, MAP US$670,00 e KCl a US$540,00 ficando evidente portanto, que os preços ainda subirão no mercado interno com o desembarque de novas compras no mercado internacional.

Os valores dos produtos desembarcados não impedem que os preços praticados no mercado atinjam valores equivalentes aos das novas compras, pois as empresas procuram posicionar suas vendas considerando o custo de reposição para os produtos e portanto, os preços se situarão nos novos patamares do mercado internacional, somando-se ainda o custo do frete marítimo, despesas portuárias, impostos quando couber, fretes internos e margem comercial.

Relações de troca

A comparação dos preços relativos de soja e fertilizantes indicam claramente que a alta dos preços dos fertilizantes não foi acompanhada pela soja.

Nota-se assim que desde o começo do ano, a soja já perdeu grande capacidade de compra pois a paridade de preços com o superfosfato triplo que em janeiro-2011 era de 0,98 passou para 1,40. A medida que se consolidar o aumento de preços no desembarque dos produtos, a perda de capacidade de compra da soja vai diminuir ainda mais devido aos seus preços praticamente estáveis.

Com relação ao Cloreto de Potássio, a perda já foi de 1,05 para 1,30 e também vai piorar pois os preços do produto nas novas compras se situam em patamar muito maior que aqueles já desembarcados.

Claro que estas perdas estão longe do colapso na paridade ocorrida em 2008, como mostram os gráficos e que, obviamente, ocasionou um recuo sem precedentes no consumo de nutrientes, principalmente de potássio e esperamos que o bom senso mantenha esta relação dentro de um patamar aceitável. Mas bom senso é difícil para um mercado que tem se comportado como um búfalo selvagem!

Com relação ao Cloreto de Potássio, a perda já foi de 1,05 para 1,30 e também vai piorar pois os preços do produto nas novas compras se situam em patamar muito maior que aqueles já desembarcados.

Claro que estas perdas estão longe do colapso na paridade ocorrida em 2008, como mostram os gráficos e que, obviamente, ocasionou um recuo sem precedentes no consumo de nutrientes, principalmente de potássio e esperamos que o bom senso mantenha esta relação dentro de um patamar aceitável. Mas bom senso é difícil para um mercado que tem se comportado como um búfalo selvagem!

Na relação de troca direta Soja-Fertilizante, pode ser notado que o mercado já pratica preços

equivalentes ao custo de reposição + margem como mostram as tabelas a seguir. Por isso, quem ainda não comprou o fertilizante vai ter que se contentar em conseguir produto dentro do pior cenário até o momento, isto é: pagar preço equivalente ao mercado internacional atual.

Na relação de troca direta Soja-Fertilizante, pode ser notado que o mercado já pratica preços

equivalentes ao custo de reposição + margem como mostram as tabelas a seguir. Por isso, quem ainda não comprou o fertilizante vai ter que se contentar em conseguir produto dentro do pior cenário até o momento, isto é: pagar preço equivalente ao mercado internacional atual.

Nota-se na comparação das duas tabelas que as relações de trocas estão muito semelhantes, indicando que as vendas de fertilizantes já estão alinhadas com os custos de reposição e até mesmo com alguma margem acima da média, demonstrando desde já uma busca por maior lucratividade nas vendas.

Obter preços menores vai depender da capacidade de negociação do comprador mas claro, não deve deixar de lado as exigências de qualidade e confiabilidade necessária para a aquisição dos insumos.

Fatos e dados

A dependência de importações e os novos investimentos para a produção de fertilizantes no Brasil

É evidente a forte dependência do Brasil com relação a importação de fertilizantes para atender uma demanda crescente e necessária de fertilizantes. Muito mais sob o ponto de vista estratégico e de segurança de abastecimento, a realidade demonstra uma forte dependência de fornecedores internacionais sob diferentes riscos como o oligopólio dos mercados ou a insegurança de abastecimento.

Os movimentos para que o Brasil aumentasse a disponibilidade de fertilizantes foram grandes, com ameaças de estatização, reformulação do código mineral, elaboração de um plano nacional de fertilizantes entre outras.

Mas a situação continuará igual por um bom tempo: a dependência do fornecimento. Isso porque as decisões de investimento necessitam de tempo para se concretizarem, viabilizando recursos financeiros ou aprovação dos planos de investimentos, projetos, licenças, entre outros obstáculos.

A seguir fazemos uma breve análise dos principais eventos programados para o aumento de produção, baseado em recente apresentação no 1º. Congresso Brasileiro de Fertilizantes, ocorrido em 12/07/2011 em São Paulo e informações de diversas empresas sobre os seus planos de negócios em andamento.

Nitrogênio

Os critérios para avaliar a dependência de importações podem ser diferentes e discutíveis, chegando-se a valores diferentes dependendo do método utilizado e do ano analisado. Aqui vamos considerar os dados do ano de 2010, onde para um consumo de 2,85 milhões de toneladas de nitrogênio, foram importadas 2,41 milhões de toneladas, considerando a entrada de fertilizantes e matérias-primas básicas como amônia e assim, mesmo considerando as exportações que continham 45,5 mil toneladas de N, chega-se ao resultado em que 83% do Nitrogênio foi importado.

A produção de fertilizantes nitrogenados está fortemente atrelada à grande disponibilidade e

custos baixos de obtenção de gás e assim os grandes investimentos de produção tem sido feitos por países com grandes reservas e aqui no Brasil, os novos investimentos previstos para o aumento da capacidade de produção estão ligados à Petrobrás:

2011, Agosto – Candeias, BA: 100.000 t de Sulfato de Amônio, Petrobrás

2013, Janeiro – Laranjeiras, SE: 303.000 t de Sulfato de Amônio, Petrobrás

2014, Setembro – Três Lagoas, MS: 1.210.000 t de Uréia e 81.000 t de Amônia, Petrobrás

2014, Dezembro – Uberaba, MG: 519.000 t de Amônia, Petrobrás

2015, Dezembro – Linhares, ES: 665.000 t de Uréia, Petrobrás

A Vale Fertilizantes ainda anuncia para 2013 a ampliação da sua produção de Ácido Nítrico em Cubatão mas sem uma definição da sua partição para a produção de fertilizantes nitrogenados.

Esta expansão da oferta de Nitrogênio corresponde a cerca de 1.500 mil toneladas e representa um aumento de 3 vezes na quantidade produzida atualmente. Entretanto, considerando a projeção de consumo para o ano de 2016 e a perda de parte da produção de Uréia para a fabricação de ARLA (um aditivo para reduzir a poluição dos motores diesel), a produção que será alcançada responderá por cerca de 55% do consumo. A dependência continuará alta.

Outros esforços devem ser feitos, devendo ser destacado o potencial de aproveitamento regional de resíduos orgânicos, onde somente a cama de aves e os dejetos de suínos podem contribuir com 27% das necessidades de nitrogênio. Ao produtor, cabe seu esforço para o uso correto e com a maior eficiência dos fertilizantes.

Fósforo

No ano de 2010, o consumo foi de 3,38 milhões de toneladas de fósforo (em P2O5) sendo importado 1,91 milhões de toneladas, considerando fertilizantes e fosfatos para industrializar ou uso direto. Foram exportadas 147,4 mil toneladas de P2O5 e assim, o resultado é que 54% do consumo aparente de fósforo foi importado.

Os novos investimentos nesta área estão atreladas com a ampliação ou desenvolvimento em novos locais de exploração de fosfatos, descritos a seguir:

2011 – Uberaba, MG: MAP e Superfosfato Triplo, equivale a 215.000 t de P2O5, Vale

2012 – Arraias, TO: 500.000 t de Superfosfato Simples, MBAC (fase 1)

2014 – Patrocínio: Superfosfato Triplo e Simples, equivale a 160.000 t P2O5, Galvani

2014 – Patrocínio: MAP, Superfosfato Triplo e Simples, equivale a 560.000 t P2O5, Vale

2015 – Arrais, TO: 500.000 t de Superfosfato Simples, MBAC (fase 2)

2015 – Santa Quitéria – CE: MAP, equivale a 240.000 t de P2O5, Galvani

Esses investimentos proporcionarão um acréscimo de oferta de 1,375 milhões de toneladas de P2O5. e considerando-se a projeção de consumo para 2016, a produção será capaz de atender cerca de 76% da demanda de fósforo do país. Como a expansão de produção concretiza-se no nordeste e centro, as regiões sul e norte serão atendidas por importações devido a melhores condições logísticas para atingir os mercados regionais.

Ainda existem outras oportunidades em estudo para a ampliação da produção de fertilizantes fosfatados e que podem contribuir para reduzir a dependência e concretização de novos projetos certamente será influenciada pelas condições de preços elevados dos fertilizantes como atualmente.

Outros novos projetos que podem ser citados são a ampliação da Copebrás em Catalão e ainda novos empreendimentos de empresas que estão investindo na área como MBAC (Araxá-MG, Santana-PA, Carmo-MG) e Águia (Lucena-PB, Mata da Corda-MG, Três Estradas-RS, Joca Tavares-RS). Com boas condições para a remuneração de investimentos é possível que outras cartas na manga de algumas empresas apareçam na mesa do jogo.

Potássio

A situação com relação ao potássio é a mais complicada. A dependência externa é muito grande sendo nos últimos anos perto de 90% e se agrava ainda mais com a produção mundial restrita a poucos países e dominado por grandes empresas.

E isso também tem incomodado os grandes consumidores como a China que, pelo menos, tem investido no aumento da produção interna e também na participação de empresas fora do país e assim, apesar de ser o maior consumidor do mundo a dependência já é menor sendo a grosso modo fatiada em 3 partes entre a produção interna, produção externa e importações.

A Índia que é outro grande consumidor também tem lutado com os grandes fornecedores em tentativas de conseguir neutralizar os aumentos do cloreto de potássio e mesmo ameaçando ficar sem adquirir o produto este ano, não tem conseguido com os grandes fornecedores sequer as mesmas condições que a China.

No Brasil, a única produção de potássio é feita pela Vale em Laranjeiras-SE, em média 670 mil toneladas/ano de cloreto de potássio e responde por cerca de 10% do consumo mas tem prazo de exploração até 2017.

A empresa tem um novo projeto anunciado para a mineração de carnalita em Rosário do Catete – SE, para produção anual de 1,2 milhões de toneladas de cloreto de potássio com início de produção em 2015. A concessão da exploração destas jazidas é feita pela Petrobrás e em função dos termos dos acordos em andamento pelas empresas, existe uma expectativa de que a produção nestes locais poderá ser aumentada para 2,4 milhões de toneladas.

Ainda assim, ao ser projetado o consumo para 2016, esta produção seria menor que 30% do consumo e a dependência de importações continuaria elevada.

A grande incógnita é a viabilidade de exploração de recursos de potássio indicados na Amazônia, exigindo solução técnica e ambiental adequada (e talvez ainda a ser desenvolvida) para a sua exploração.

Diante dos patamares de preços alcançados pelo cloreto de potássio e as expectativas de demanda para atender as necessidades de aumento da produção agrícola, até podemos esperar por uma solução desta exploração e para a qual a Petrobrás está pretendendo fornecer os direitos de exploração.

Outras contribuições para o fornecimento de potássio podem ser esperadas como ampliar a

utilização da vinhaça que atualmente é efetuada em superdosagem somente em parte da área plantada com cana-de-açúcar, pelo uso já citado de resíduos agroindustriais e através de fontes não convencionais de fornecimento de potássio como os projetos da Vale Verde (termopotássio de verdete) e da Curimbaba (fonolito).

Certamente a oferta adicional é limitada e prejudicada pelos altos custos de transporte que incidirão fortemente na competitividade destas fontes, principalmente porque são relativamente pouco concentradas e dependendo do local a ser alcançado, somente o custo do frete poderá ser maior que o custo da fonte tradicional como o cloreto de potássio.

De qualquer forma, são fontes que precisarão ser avaliadas técnica e economicamente para o seu uso correto e eficiente. Outras empresas ainda estudam a exploração de outros minerais ricos em potássio e várias possibilidades de exploração tem sido pesquisadas no Brasil, principalmente por empresas chamadas de junior companies e que realizam pesquisas e desenvolvimento para novos projetos, inclusive em pesquisas localizadas na área marítima.

Resta apenas torcer para o sucesso destas iniciativas.

Nota-se na comparação das duas tabelas que as relações de trocas estão muito semelhantes, indicando que as vendas de fertilizantes já estão alinhadas com os custos de reposição e até mesmo com alguma margem acima da média, demonstrando desde já uma busca por maior lucratividade nas vendas.

Obter preços menores vai depender da capacidade de negociação do comprador mas claro, não deve deixar de lado as exigências de qualidade e confiabilidade necessária para a aquisição dos insumos.

Fatos e dados

A dependência de importações e os novos investimentos para a produção de fertilizantes no Brasil

É evidente a forte dependência do Brasil com relação a importação de fertilizantes para atender uma demanda crescente e necessária de fertilizantes. Muito mais sob o ponto de vista estratégico e de segurança de abastecimento, a realidade demonstra uma forte dependência de fornecedores internacionais sob diferentes riscos como o oligopólio dos mercados ou a insegurança de abastecimento.

Os movimentos para que o Brasil aumentasse a disponibilidade de fertilizantes foram grandes, com ameaças de estatização, reformulação do código mineral, elaboração de um plano nacional de fertilizantes entre outras.

Mas a situação continuará igual por um bom tempo: a dependência do fornecimento. Isso porque as decisões de investimento necessitam de tempo para se concretizarem, viabilizando recursos financeiros ou aprovação dos planos de investimentos, projetos, licenças, entre outros obstáculos.

A seguir fazemos uma breve análise dos principais eventos programados para o aumento de produção, baseado em recente apresentação no 1º. Congresso Brasileiro de Fertilizantes, ocorrido em 12/07/2011 em São Paulo e informações de diversas empresas sobre os seus planos de negócios em andamento.

Nitrogênio

Os critérios para avaliar a dependência de importações podem ser diferentes e discutíveis, chegando-se a valores diferentes dependendo do método utilizado e do ano analisado. Aqui vamos considerar os dados do ano de 2010, onde para um consumo de 2,85 milhões de toneladas de nitrogênio, foram importadas 2,41 milhões de toneladas, considerando a entrada de fertilizantes e matérias-primas básicas como amônia e assim, mesmo considerando as exportações que continham 45,5 mil toneladas de N, chega-se ao resultado em que 83% do Nitrogênio foi importado.

A produção de fertilizantes nitrogenados está fortemente atrelada à grande disponibilidade e

custos baixos de obtenção de gás e assim os grandes investimentos de produção tem sido feitos por países com grandes reservas e aqui no Brasil, os novos investimentos previstos para o aumento da capacidade de produção estão ligados à Petrobrás:

2011, Agosto – Candeias, BA: 100.000 t de Sulfato de Amônio, Petrobrás

2013, Janeiro – Laranjeiras, SE: 303.000 t de Sulfato de Amônio, Petrobrás

2014, Setembro – Três Lagoas, MS: 1.210.000 t de Uréia e 81.000 t de Amônia, Petrobrás

2014, Dezembro – Uberaba, MG: 519.000 t de Amônia, Petrobrás

2015, Dezembro – Linhares, ES: 665.000 t de Uréia, Petrobrás

A Vale Fertilizantes ainda anuncia para 2013 a ampliação da sua produção de Ácido Nítrico em Cubatão mas sem uma definição da sua partição para a produção de fertilizantes nitrogenados.

Esta expansão da oferta de Nitrogênio corresponde a cerca de 1.500 mil toneladas e representa um aumento de 3 vezes na quantidade produzida atualmente. Entretanto, considerando a projeção de consumo para o ano de 2016 e a perda de parte da produção de Uréia para a fabricação de ARLA (um aditivo para reduzir a poluição dos motores diesel), a produção que será alcançada responderá por cerca de 55% do consumo. A dependência continuará alta.

Outros esforços devem ser feitos, devendo ser destacado o potencial de aproveitamento regional de resíduos orgânicos, onde somente a cama de aves e os dejetos de suínos podem contribuir com 27% das necessidades de nitrogênio. Ao produtor, cabe seu esforço para o uso correto e com a maior eficiência dos fertilizantes.

Fósforo

No ano de 2010, o consumo foi de 3,38 milhões de toneladas de fósforo (em P2O5) sendo importado 1,91 milhões de toneladas, considerando fertilizantes e fosfatos para industrializar ou uso direto. Foram exportadas 147,4 mil toneladas de P2O5 e assim, o resultado é que 54% do consumo aparente de fósforo foi importado.

Os novos investimentos nesta área estão atreladas com a ampliação ou desenvolvimento em novos locais de exploração de fosfatos, descritos a seguir:

2011 – Uberaba, MG: MAP e Superfosfato Triplo, equivale a 215.000 t de P2O5, Vale

2012 – Arraias, TO: 500.000 t de Superfosfato Simples, MBAC (fase 1)

2014 – Patrocínio: Superfosfato Triplo e Simples, equivale a 160.000 t P2O5, Galvani

2014 – Patrocínio: MAP, Superfosfato Triplo e Simples, equivale a 560.000 t P2O5, Vale

2015 – Arrais, TO: 500.000 t de Superfosfato Simples, MBAC (fase 2)

2015 – Santa Quitéria – CE: MAP, equivale a 240.000 t de P2O5, Galvani

Esses investimentos proporcionarão um acréscimo de oferta de 1,375 milhões de toneladas de P2O5. e considerando-se a projeção de consumo para 2016, a produção será capaz de atender cerca de 76% da demanda de fósforo do país. Como a expansão de produção concretiza-se no nordeste e centro, as regiões sul e norte serão atendidas por importações devido a melhores condições logísticas para atingir os mercados regionais.

Ainda existem outras oportunidades em estudo para a ampliação da produção de fertilizantes fosfatados e que podem contribuir para reduzir a dependência e concretização de novos projetos certamente será influenciada pelas condições de preços elevados dos fertilizantes como atualmente.

Outros novos projetos que podem ser citados são a ampliação da Copebrás em Catalão e ainda novos empreendimentos de empresas que estão investindo na área como MBAC (Araxá-MG, Santana-PA, Carmo-MG) e Águia (Lucena-PB, Mata da Corda-MG, Três Estradas-RS, Joca Tavares-RS). Com boas condições para a remuneração de investimentos é possível que outras cartas na manga de algumas empresas apareçam na mesa do jogo.

Potássio

A situação com relação ao potássio é a mais complicada. A dependência externa é muito grande sendo nos últimos anos perto de 90% e se agrava ainda mais com a produção mundial restrita a poucos países e dominado por grandes empresas.

E isso também tem incomodado os grandes consumidores como a China que, pelo menos, tem investido no aumento da produção interna e também na participação de empresas fora do país e assim, apesar de ser o maior consumidor do mundo a dependência já é menor sendo a grosso modo fatiada em 3 partes entre a produção interna, produção externa e importações.

A Índia que é outro grande consumidor também tem lutado com os grandes fornecedores em tentativas de conseguir neutralizar os aumentos do cloreto de potássio e mesmo ameaçando ficar sem adquirir o produto este ano, não tem conseguido com os grandes fornecedores sequer as mesmas condições que a China.

No Brasil, a única produção de potássio é feita pela Vale em Laranjeiras-SE, em média 670 mil toneladas/ano de cloreto de potássio e responde por cerca de 10% do consumo mas tem prazo de exploração até 2017.

A empresa tem um novo projeto anunciado para a mineração de carnalita em Rosário do Catete – SE, para produção anual de 1,2 milhões de toneladas de cloreto de potássio com início de produção em 2015. A concessão da exploração destas jazidas é feita pela Petrobrás e em função dos termos dos acordos em andamento pelas empresas, existe uma expectativa de que a produção nestes locais poderá ser aumentada para 2,4 milhões de toneladas.

Ainda assim, ao ser projetado o consumo para 2016, esta produção seria menor que 30% do consumo e a dependência de importações continuaria elevada.

A grande incógnita é a viabilidade de exploração de recursos de potássio indicados na Amazônia, exigindo solução técnica e ambiental adequada (e talvez ainda a ser desenvolvida) para a sua exploração.

Diante dos patamares de preços alcançados pelo cloreto de potássio e as expectativas de demanda para atender as necessidades de aumento da produção agrícola, até podemos esperar por uma solução desta exploração e para a qual a Petrobrás está pretendendo fornecer os direitos de exploração.

Outras contribuições para o fornecimento de potássio podem ser esperadas como ampliar a

utilização da vinhaça que atualmente é efetuada em superdosagem somente em parte da área plantada com cana-de-açúcar, pelo uso já citado de resíduos agroindustriais e através de fontes não convencionais de fornecimento de potássio como os projetos da Vale Verde (termopotássio de verdete) e da Curimbaba (fonolito).

Certamente a oferta adicional é limitada e prejudicada pelos altos custos de transporte que incidirão fortemente na competitividade destas fontes, principalmente porque são relativamente pouco concentradas e dependendo do local a ser alcançado, somente o custo do frete poderá ser maior que o custo da fonte tradicional como o cloreto de potássio.

De qualquer forma, são fontes que precisarão ser avaliadas técnica e economicamente para o seu uso correto e eficiente. Outras empresas ainda estudam a exploração de outros minerais ricos em potássio e várias possibilidades de exploração tem sido pesquisadas no Brasil, principalmente por empresas chamadas de junior companies e que realizam pesquisas e desenvolvimento para novos projetos, inclusive em pesquisas localizadas na área marítima.

Resta apenas torcer para o sucesso destas iniciativas.

<< Notícia Anterior Próxima Notícia >>

Últimas notícias

-

06h

00m -

08

mar -

07

mar -

07

mar -

Agro Num Instante - Episódio 444 - Recorde de exportação de carne bovina em fevereiro

Entrevista

Scot na mídia

Newsletter diária

Receba nossos relatórios diários e gratuitos